2026年美国信用分数完全指南:FICO vs VantageScore、查询方式、提分策略与监控工具

引言:信用分数是美国财务的"通行证"

在中国,你的财务信誉主要由收入证明和银行流水决定。但在美国,有一个三位数的数字几乎决定了你财务生活的方方面面——信用分数(Credit Score)。

这个数字影响的远不止信用卡申请:

- 房贷利率:信用分数差20分,30年房贷可能多付$30,000以上利息

- 租房:房东几乎100%会查信用分,低于650分直接被拒的案例比比皆是

- 车贷利率:优秀信用(750+)和一般信用(650)的车贷APR可能差3-5个百分点

- 保险费率:许多州的车险和房屋险公司会参考信用分数定价

- 求职:部分金融、政府、安全岗位会检查信用报告(虽然不是分数本身)

- 手机合约:运营商可能要求低信用分数用户预付押金

对于在美国生活的华人来说,信用分数是你融入美国金融体系的第一把钥匙。无论你是刚来美国的留学生、H1B工作者,还是已经拿到绿卡的长期居民,理解并优化你的信用分数都是财务规划中最基础也最重要的一环。

FICO vs VantageScore:两大评分模型有什么区别?

美国并不只有一种信用分数。市面上最主要的两套评分系统是FICO Score和VantageScore,它们由不同的公司开发,使用不同的算法,但都基于三大信用局(Equifax、Experian、TransUnion)的数据来计算。

基本对比

| 对比维度 | FICO Score | VantageScore |

|---|---|---|

| 开发者 | Fair Isaac Corporation | Equifax、Experian、TransUnion联合开发 |

| 分数范围 | 300-850 | 300-850(3.0及以后版本) |

| 贷款机构使用率 | 约90%的贷款决策使用FICO | 约10%,但增长迅速 |

| 最低信用记录要求 | 至少一个账户开设6个月以上 | 至少一个账户(无最低时长要求) |

| 版本 | FICO 8(最常用)、FICO 9、FICO 10 | VantageScore 3.0、4.0 |

| 免费获取渠道 | 部分银行App提供 | WalletHub等平台每日免费更新 |

关键差异

对新移民的友好度不同。 FICO要求你至少有一个开设满6个月的信用账户才能生成分数,而VantageScore只要有一个账户(哪怕刚开设一个月)就能出分。这对于刚来美国的华人来说,VantageScore是你最早能看到的信用分数。

对逾期记录的处理不同。 FICO 8对单笔小额催收账户(低于$100)的处理比VantageScore宽松。而VantageScore 4.0不再将已付清的催收记录计入负面因素。

实际建议: 虽然FICO在贷款审批中占主导,但日常监控VantageScore同样有价值——两个分数的变化趋势基本一致。如果你的VantageScore在上升,你的FICO大概率也在上升。

信用分数五大构成因素

无论是FICO还是VantageScore,信用分数的计算都基于以下五大核心因素(以FICO权重为准):

1. 还款记录(Payment History)— 占比35%

这是影响信用分数的最大单一因素。 哪怕只有一次30天以上的逾期还款,都可能让你的分数骤降60-100分,且这个负面记录会在信用报告上保留7年。

华人常见问题: 很多人以为只要在Due Date之前还了最低还款额(Minimum Payment)就不会产生逾期记录——这是对的。但长期只还最低还款额会导致高额利息积累。建议每月全额还清信用卡账单(Statement Balance)。

2. 信用利用率(Credit Utilization)— 占比30%

信用利用率 = 你当前的信用卡余额 / 你的总信用额度。

举个例子:如果你有两张信用卡,总额度$20,000,当前总余额$6,000,那你的利用率就是30%。

| 利用率范围 | 对分数的影响 | 建议 |

|---|---|---|

| 0% | 不是最优(显示不活跃) | 每月至少有小额消费 |

| 1%-9% | 最优区间 | 理想目标 |

| 10%-29% | 良好 | 可接受范围 |

| 30%-49% | 开始负面影响 | 需要主动降低 |

| 50%以上 | 严重负面影响 | 尽快偿还 |

👉 想精确计算不同还款策略对信用卡余额和利息的影响?试试我们的计算器:

3. 信用历史长度(Length of Credit History)— 占比15%

这个因素看的是你最早的信用账户开设了多久(账龄)、所有账户的平均账龄,以及最近一次开设新账户的时间。

账龄越长越好。 这就是为什么关掉你最早的那张信用卡通常是个坏主意——它会缩短你的平均账龄。

4. 新信用查询(New Credit / Hard Inquiries)— 占比10%

每次你申请新的信用卡、贷款或信用额度,贷方会进行一次"硬查询"(Hard Inquiry),这会让你的分数暂时下降2-5分。硬查询记录保留2年,但通常只在最初12个月内影响分数。

好消息: 如果你在短期内(14-45天)因为比较房贷或车贷利率而产生多次硬查询,FICO和VantageScore都会将其合并计算为一次查询。所以,集中时间比较贷款利率不会严重伤害你的分数。

5. 信用组合(Credit Mix)— 占比10%

拥有不同类型的信用账户——信用卡(循环信用)、车贷/房贷(分期贷款)、学生贷款——会对分数有正面影响。但不要为了增加信用类型而去借不需要的贷款。

华人常见信用分数误区

误区1:"关掉不用的老信用卡可以简化管理"

事实: 关掉老卡会降低你的总信用额度(增加利用率)并缩短平均账龄——双重打击。如果这张卡没有年费,最好的做法是保持开卡状态,每3-6个月用它进行一笔小额消费(比如充个手机话费),然后全额还清。

误区2:"查自己的信用分数会降低分数"

事实: 你自己查询信用分数属于"软查询"(Soft Inquiry),完全不会影响信用分数。只有当贷方(银行、信用卡公司)因为你的申请而进行的查询才是"硬查询"。你可以放心地每天查看自己的信用分数。

误区3:"用借记卡(Debit Card)消费可以建立信用"

事实: 借记卡的消费不会被报告给任何信用局。无论你用借记卡消费了多少钱、多么按时,对信用分数没有任何帮助。只有信用卡(Credit Card)、贷款等信用产品的使用记录才会影响信用分数。

误区4:"收入越高,信用分数越高"

事实: 信用分数的计算完全不考虑你的收入。一个年薪$50,000但信用管理良好的人,信用分数完全可以比年薪$500,000但有逾期记录的人高得多。

误区5:"配偶的信用分数会影响我的"

事实: 在美国,信用分数是完全个人的。结婚本身不会让你的信用分数和配偶合并。但如果你们有联名账户(Joint Account),该账户的还款记录会同时出现在双方的信用报告中。

如何免费查询信用分数

方法1:AnnualCreditReport.com — 官方免费信用报告

美国联邦法律规定,三大信用局每年必须免费提供一次信用报告。通过 AnnualCreditReport.com 可以获取Equifax、Experian和TransUnion三份完整报告。

注意: 这个网站提供的是信用报告(详细记录),不是信用分数(三位数数字)。报告本身不含分数,但你可以用它检查是否有错误记录。

方法2:银行和信用卡App

许多银行的App内置了免费信用分数查看功能:

- Discover:即使不是持卡人也可以免费查看FICO分数

- Chase:持卡人可在App内查看VantageScore

- Bank of America、Citi、Capital One:持卡人可查看FICO或VantageScore(视具体产品)

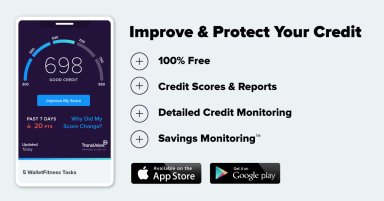

方法3:WalletHub — 每日免费更新

大部分银行App的信用分数每月更新一次。如果你想要更高频率的监控,WalletHub提供每日免费更新的TransUnion VantageScore 3.0信用分数,以及完整的信用报告分析。

快速提分实战策略

如果你当前的信用分数不够理想,以下是经过验证的快速提分方法:

策略1:降低信用利用率

这是见效最快的方法,因为利用率没有"记忆"——只要你在账单日(Statement Date)之前把余额降下来,下个月的分数就会反映出来。

具体操作:- 在每张信用卡的账单日前3-5天还款,将余额降至信用额度的10%以下

- 如果有一张卡的余额特别高,优先偿还这张卡

- 可以在一个账单周期内多次还款,不必等到Due Date

案例: 小王有两张信用卡,总额度$10,000,当前余额$4,500(利用率45%)。他在账单日前将余额还到$800(利用率8%),下个月信用分数上升了35分。

策略2:申请提高信用额度

给现有信用卡公司打电话或在线申请提高额度。如果额度从$5,000提高到$10,000,而你的余额保持不变,利用率自动减半。

注意: 部分银行会进行硬查询(如Capital One),部分不会(如Chase通常做软查询)。申请前可以先询问是否需要硬查询。

策略3:争议信用报告中的错误

研究显示,约1/3的美国人的信用报告中存在错误。常见错误包括:

- 不属于你的账户出现在你的报告中

- 已还清的债务仍显示为未还

- 同一笔逾期被重复报告

- 个人信息错误(姓名拼写、地址)

操作方法: 在AnnualCreditReport.com获取三份报告,逐一检查。发现错误后,直接向对应信用局在线提交争议(Dispute)。信用局必须在30天内调查并回复。

策略4:成为他人的授权用户(Authorized User)

这是华人家庭最应该利用的策略之一。如果你的父母或配偶拥有一张信用良好、额度高、历史悠久的信用卡,让他们把你添加为授权用户(Authorized User)。

效果: 该卡的全部正面信用历史(包括开卡时间、额度、还款记录)会出现在你的信用报告中。你甚至不需要真的使用这张卡。

典型场景: 刚来美国的留学生,父母已经在美国生活多年,有一张开了10年的Chase信用卡,额度$30,000。父母将孩子添加为Authorized User后,孩子的信用报告立即多了一条10年历史的优质信用记录。

注意: 不是所有信用卡公司都会向信用局报告授权用户。American Express、Chase、Citi、Bank of America等主流发卡行都会报告。添加前最好确认一下。

策略5:报告租金和水电费

传统上,按时交房租和水电费不会出现在信用报告中。但现在有一些服务(如Experian Boost、Rental Kharma、RentTrack)可以将这些按时付款记录添加到你的信用报告中。

Experian Boost 是免费的,可以将你的水电费、手机费、流媒体订阅(如Netflix)的支付记录添加到Experian信用报告中。据Experian称,用户平均提升13分。

新移民和留学生的信用建档路径

刚到美国的华人面临一个"先有鸡还是先有蛋"的困境——没有信用记录就很难获得信用产品,但不使用信用产品就无法建立信用记录。以下是经过验证的从零建立信用的路径:

第一步:申请担保信用卡(Secured Credit Card)

担保信用卡要求你预存一笔押金(通常$200-$500),这笔押金就是你的信用额度。因为银行风险为零,几乎不会拒绝任何人。

推荐产品:- Discover it Secured:有现金返还奖励,使用一段时间后可能自动转为普通卡

- Capital One Platinum Secured:低押金,有机会获得比押金更高的额度

使用策略: 每月用这张卡消费不超过额度的10%,然后全额还清。坚持6个月,你的信用分数通常能达到650-680分。

第二步:考虑信用建档贷款(Credit Builder Loan)

信用建档贷款的运作方式与传统贷款相反——银行先把贷款金额"锁定"在一个储蓄账户里,你每月还款,还清后才能取出这笔钱。你的按时还款记录会被报告给信用局。

这种贷款不是为了借钱,而是为了建立还款记录。

第三步:6-12个月后申请第一张普通信用卡

当你的信用分数达到670分以上,就可以开始申请入门级的普通信用卡了。推荐从以下几种入手:

- Discover it(学生版或普通版):对信用新手友好

- Chase Freedom Flex:需要稍高一点的分数(通常690+)

- Capital One Quicksilver:持有Capital One Secured卡一段时间后较容易获批

第四步:持续建立多元化信用

在接下来的1-2年里,逐步添加不同类型的信用账户。如果你需要买车,车贷也是一种建立信用的方式。但不要为了建立信用而借不需要的贷款。

H1B持有者专属建议: 你的SSN(Social Security Number)是信用记录的关键。确保到美国后尽快申请SSN,并用SSN而非ITIN申请信用产品。如果你在拿到SSN之前用ITIN建立了信用记录,拿到SSN后应联系三大信用局合并记录。

信用监控的重要性

为什么需要持续监控?

美国每年发生数百万起身份盗窃案件。2024年,FTC收到了超过100万起身份盗窃投诉。信用监控可以帮助你在第一时间发现异常:

- 有人用你的SSN开设了新的信用账户

- 你的信用报告中出现了不明查询

- 你的地址被更改为陌生地址

- 有新的催收记录出现在你的报告中

华人特别需要注意的风险: 如果你的SSN或个人信息在数据泄露事件中被盗(近年来的Equifax大泄露、T-Mobile泄露等),犯罪分子可能在几个月甚至几年后才使用你的信息。持续监控是发现问题的唯一方法。

日常监控方案

免费方案: WalletHub提供24/7信用监控,当你的信用报告出现变化时会发送即时提醒。这包括新账户开设、硬查询、余额大幅变动等。

高级方案: 如果你需要更全面的保护——包括信用一键锁定、暗网监控(检查你的SSN是否在暗网上被出售)、身份盗窃恢复服务,以及最高$100万的身份盗窃保险——可以考虑付费服务。

信用冻结 vs 信用锁定:如何保护你的信用

当你怀疑信息泄露或者只是想预防性地保护自己时,有两种主要工具:

信用冻结(Credit Freeze)

| 特性 | 说明 |

|---|---|

| 费用 | 完全免费(联邦法律规定) |

| 操作方式 | 需要分别在三大信用局网站上操作 |

| 解冻时间 | 通常1小时内,但可能需要几个工作日 |

| 保护原理 | 阻止任何新的贷方查看你的信用报告 |

| 法律依据 | 2018年通过的联邦法律保障 |

- 访问Equifax、Experian、TransUnion的官方网站

- 在每个网站上分别申请信用冻结

- 每个信用局会给你一个PIN码,解冻时需要使用

- 当你需要申请新信用产品时,提前解冻对应的信用局

信用锁定(Credit Lock)

信用锁定是信用局或第三方服务提供的非法律性质的保护措施。与冻结不同,锁定通常可以通过手机App一键操作,即时生效和解除。

| 对比维度 | 信用冻结(Freeze) | 信用锁定(Lock) |

|---|---|---|

| 费用 | 免费 | 免费或付费(视服务商) |

| 操作便捷性 | 需登录网站,较繁琐 | App一键操作 |

| 生效/解除速度 | 可能需要数小时 | 通常即时生效 |

| 法律保护 | 受联邦法律保护 | 取决于服务条款 |

| 适用场景 | 长期保护 | 需要频繁开关的用户 |

建议: 如果你近期没有申请贷款或信用卡的计划,同时做信用冻结和开启信用监控是最安全的组合。冻结防止新账户被开设,监控确保现有账户没有异常。

信用分数与房贷利率的关系

对于大多数华人家庭来说,买房是人生中最大的一笔金融交易。而你的信用分数直接决定了你能获得的房贷利率——即使是看似微小的利率差异,在30年的贷款期限内也会产生巨大的成本差距。

信用分数对应的房贷利率参考(2026年初,30年固定利率)

| 信用分数范围 | 大致利率 | $500,000贷款月供 | 30年总利息 |

|---|---|---|---|

| 760-850 | 6.40% | $3,127 | $625,720 |

| 700-759 | 6.62% | $3,195 | $650,200 |

| 680-699 | 6.80% | $3,251 | $670,360 |

| 660-679 | 7.00% | $3,313 | $692,680 |

| 640-659 | 7.40% | $3,437 | $737,320 |

| 620-639 | 7.95% | $3,608 | $798,880 |

关键发现: 760分和660分之间的利率差异约为0.6个百分点,但30年下来,$500,000的贷款将多付约$67,000的利息。如果贷款金额更大(比如在湾区或纽约动辄$800,000-$1,200,000的房贷),差距可能超过$100,000。

实际案例: 住在加州的张先生信用分数720分,准备申请$800,000的30年固定利率房贷。贷款经纪人告诉他,如果能在2个月内把分数提高到760分,利率可以从6.62%降到6.40%。这0.22%的差异意味着30年节省约$39,000。张先生花了6周时间将信用卡利用率从25%降到5%,分数上升了42分,成功拿到了更低的利率。

买房前的信用优化时间线

| 时间节点 | 行动 |

|---|---|

| 买房前12个月 | 获取三大信用局报告,检查错误并争议。停止申请新的信用卡。 |

| 买房前6个月 | 开始降低信用卡利用率。如果有小额催收账户,协商付清(要求对方同意从信用报告中删除)。 |

| 买房前3个月 | 将所有信用卡利用率降至10%以下。确保没有逾期还款。 |

| 买房前1个月 | 不要开设任何新的信用账户。不要关闭任何现有账户。避免大额消费。 |

| 贷款申请期间 | 在2周内集中比较多家贷款机构的利率(多次查询合并计算)。 |

总结:信用分数管理的核心原则

信用分数的管理其实并不复杂,核心就是四个字:按时还钱。在此基础上,记住以下几条原则:

- 每月全额还清信用卡账单——这同时解决了还款记录和利用率两大因素

- 不要关闭老信用卡——保留账龄优势

- 定期查看信用报告——发现错误及时争议

- 开启信用监控——第一时间发现异常活动

- 买房前至少提前6-12个月优化信用分数——小改进,大回报

信用分数不是一个你需要焦虑的数字,而是一个你可以主动管理、持续优化的财务工具。对于在美国生活的华人来说,建立和维护良好的信用记录,是你能为自己做的最有价值的长期投资之一。

免责声明:本文由 规划师陈先生, CFP® 撰写并审核,仅供一般信息和教育目的,不构成法律、税务或财务建议。每个家庭的具体情况不同,建议在做出任何财务决策前咨询持牌的税务专业人员或财务顾问。税法和监管政策可能随时变化,请以最新的官方发布为准。